A blogbejegyzések tartalma csupán útmutató, segítséget nyújthat, de messze nem ad részletes választ a felmerülhető helyzetekre és semmiképp nem minősül adótanácsadásnak.

Sok szó esett már a háromszögügylet feltételeiről és rengeteg cikk elérhető a témában. Mégis két nyomós okom van rá, hogy a háromszögügyletekről írjak:

- módosult két szabály ezügyben a szlovák hozzáadottérték-adó törvényben

- azt tapasztalom a környezetemben, hogy még mindig nem tiszta a kép a háromszög ügyletekkel kapcsolatban.

Tévedéshez vezető okok

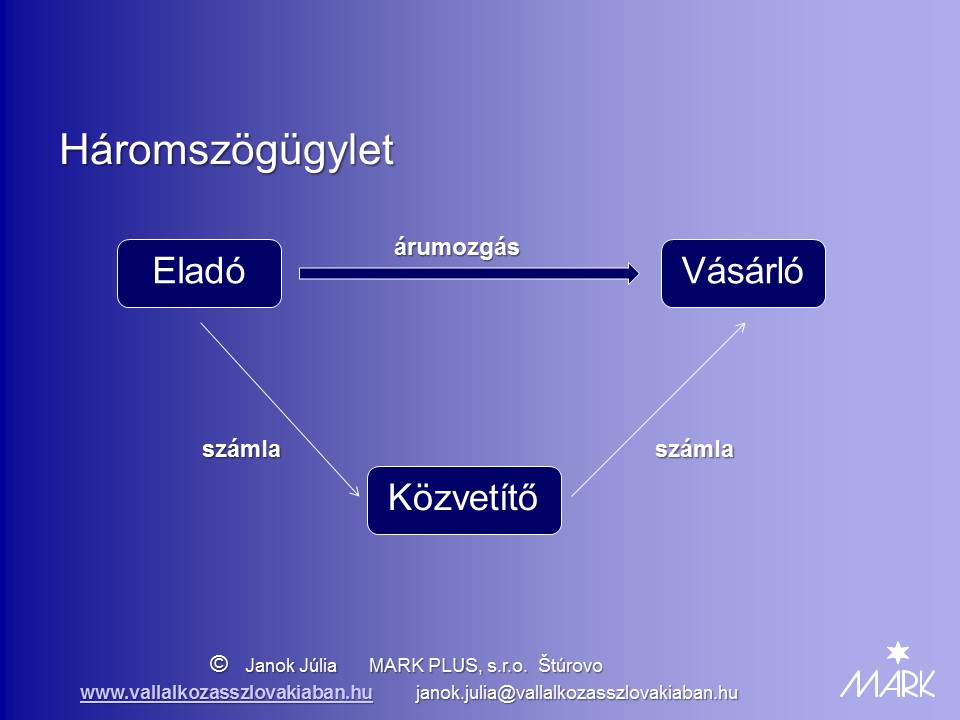

A megnevezés alapján sokan úgy gondolják, hogy ha az ügyletben három cég vesz rész, és ezek két vagy három különböző országban letelepedettek, akkor már háromszögügyletről van szó.

Ez bizony nem minden esetben van így. A háromszögügyletnek megvannak a pontos szabályai. Lássuk a további szövegben.

Mozgó és nyugvó értékesítés

Amennyiben két vagy több egymást követő értékesítés jön létre, és csak egyetlen áruszállítás, abban az esetben a szállítást csak az egyik értékesítéshez lehet vonatkoztatni.

Ezt nevezzük mozgó értékesítésnek.

Azt az értékesítést, amelyhez nem vonatkozik szállítás, nyugvó értékesítésnek nevezzük.

Háromszögügyletről csak olyan esetben beszélhetünk, ha az első értékesítéshez vonatkozik a szállítás.

Háromszögügylet feltételei

A 222/2004 számú szlovák hozzáadottérték-adó tőrvény a 45.§-ban rendelkezik a háromszögügyletek adómentességéről.

A 45.§ (1) bekezdésben részletezi és pontosítja a törvény, mit értünk háromszögügylet alatt:

- a) három vállalkozás, vagyis három adóalany vesz részt az ügyleten, miközben ugyanaz az áru az értékesítés tárgya és az áru közvetlenül az első értékesítőtől a második vásárlóhoz van elszállítva a harmadik tagállamba,

- b) az ügylet résztvevői három különböző tagállamban regisztrált adóalanyok,

- c) az első vásárló (közvetítő) nincs regisztrálva hozzáadottérték-adó fizetőként a második vásárló tagállamában, miközben az első értékesítő felé és a második vásárló felé is ugyanazt a közösségi adószámot használja,

- d) az árut az első értékesítő vagy az első vásárló fuvarozta el, illetve más fuvarozó tette meg valamelyikük terhére, mégpedig egy másik tagállamból, nem abból a tagállamból, amelyben az első vásárló hozzáadottérték-adó fizetésre regisztrált, a második vásárló tagállamába,

- e) a második vásárló azt a közösségi adószámot használja az ügylet folyamán, amelyet az a tagállam adott ki, amelyikben a fuvarozás véget ér

- f) második vásárló teljeskörű adófizető (osoba povinná platiť daň)

2018-tól érvényes módosítás

A hozzáadottérték-adóról szóló 2006/112/EK tanácsi irányelv 141 cikkelye értelmében nem az első vásárló (közvetítő) hozzáadottérték-adó regisztrációja a második vásárló országában a lényeges. Az a tény a mérvadó, hogy az első vásárló (közvetítő) ne legyen letelepedve a második vásárló országában. Ezért a 45.§ (1) bekezdés c) pontban 2018-tól következőképpen módosul a feltétel: az első vásárlónak nincs a második vásárló tagállamában székhelye, vállalkozói helye, telephelye, lakóhelye, illetve általában nem tartózkodik a második vásárló országában.

Háromszögügylet adómentessége

Az adómentességről a 45.§ (2) bekezdése rendelkezik:

Amennyiben a háromszög ügylet feltételei teljesülnek a 45.§ (1) bek. értelmében, az első vásárló nem köteles adót fizetni az árubeszerzés után és az árubeszerzés adózottnak tekinthető.

Tehát a háromoldalú ügylet egyfajta könnyítést jelent. Az ügylet középső résztvevőjének (a közvetítőnek) nem kell adót fizetni az árubeszerzés után.

45.§ (3) bekezdése: A háromszög ügylet első vásárlója (közvetítő) a második vásárló számára adómentesen állítja ki a számlát és feltünteti rajta, hogy háromszögügyletről van szó.

A teljesítés helye

Amennyiben teljesülnek a háromszög ügylet feltételei a 45.§ értelmében, a teljesítés helye a DPH (szlovák ÁFA) törvény 17.§ (1) bekezdése szerint abban az országban van, ahol a fuvarozás végződik. Ennek további feltételei:

- az első vásárló bizonyítja, hogy a terméket háromszögügylet lebonyolítása céljából szerezte be,

- az első vásárló feltünteti a következő értékesítést az összesítő nyilatkozatban,

- az első vásárló nem adóalany és nincs is letelepedve abban a tagállamban, ahol az áru fuvarozása véget ér,

- az áru küldése vagy fuvarozása a 45.§ (1) a) értelmében történik.

Másik lényeges módosítás 2018-tól

Azok az adóalanyok, akik nem teljeskörű DPH (szlovák ÁFA) fizetők és a háromszögügyletben első vásárlóként (közvetítőként) vesznek részt, 2018-tól kötelesek összesítő nyilatkozatot is benyújtani az adóhatóság felé.

A nem teljeskörű DPH fizető adóalanyokról részletesen ebben a cikkben írtam.

Ha tetszett a cikk és szeretne további hasznos információkhoz jutni, itt feliratkozhat hírlevelemre, amelyhez ajándékba egy kis SK-HU szakszótárat küldök.

Szerző: Janok Júlia – Szlovákiai vállalkozások szakértője, 2018.09.24.

Janok Júlia – accountant-expert (számviteli szakértő). A Párkányi MARK PLUS, s.r.o. tulajdonosa és ügyvezetője. Több mint húsz éves tapasztalattal rendelkezik a számvitel és adózás terén. 15 éve segíti azokat a magyar vállalkozókat, akik valamiylen formában (nemcsak szlovák cég által) Szlovákiába terjesztik ki a vállalkozásukat.